هناك اتهام شائع موجه للبتكوين (BTC): وهو أنها خدعة هرمية. ويزعم النقاد أنه لكي يربح أصحاب البتكوين من الضروري أن يبيعوها “لمغفلين” آخرين بسعر أعلى. وهذا خاطئ في الأساس.

طبيعة خدعة بونزي

إن خدعة بونزي عبارة عن خدعة استثمارية تعد بأرباحٍ ضخمة مع قليل من المخاطرة. ومثل المخطط الهرمي، يتربح الداعمين الأوائل من المستثمرين الجدد. وعندما يتوقف المستثمرون عن الانضمام ينهار المخطط.

وبعض الأمثلة على خدع بونزي التاريخية تشمل الخدع التي قام بها بيرني مادوف وألين ستانفورد، والتي استغلت الشركات المالية كواجهات لخداع الناس والاستيلاء على المليارات. وخدع بونزي البارزة في عالم العملات المشفرة تشمل بت كونكت BitConnect، ووان كوين OneCoin، وبلس توكن Plus Token.

ويصر النقاد، مثل نوريل روبيني، على أن البتكوين خدعة بونزي. ويزعم أنه لكي يتخلص المتبنون الأوائل من عملات البتكوين الرخيصة على نحو مربح من الضروري أن يجلبوا مستثمرين جدد. وهؤلاء المتبنون الأوائل لهم مصلحة في الترويج للبتكوين وإقناع الآخرين بالاستثمار في التكنولوجيا.

ومع وجود مشجعي البتكوين مثل أنتوني بومبليانو وريزم تريدر، اللذين على الأرجح لديهما تضارب في المصالح من خلال الحيازات الكبيرة، يَسهُل فهم السبب وراء ظن من هو خارج المجال أن إحضار “مغفلين” جدد أمر ضروري.

نظرية الأحمق الكبير

وخطأ تصنيف البتكوين على أنها خدعة هرمية مرتبط ارتباطاً وثيقاً بالاعتقاد الشائع أن نجاحها يعتمد على “نظرية الأحمق الكبير”. وتنطبق نظرية الأحمق الكبير على الأصول التي يتم تسعيرها بناءً على توقعات الأرباح غير المنطقية من المشاركين المستقبليين في السوق عوضاً عن قيمة الأصل الحقيقية.

ويمكن القول إن الحمقى الكبار هم الأشخاص الذين يشترون الأصل لأنهم يعتقدون أن بإمكانهم إعادة بيعه لشخص آخر لجني الربح، وهذا الشخص بدوره يبيعه لأحمق آخر لجني الربح، وهكذا حتى تنفجر الفقاعة.

وبعض الأمثلة على الأصول التي اعتمدت على نظرية الأحمق الكبير تشمل جنون بيني بيبيز Beanie Babies في التسعينات، والمعادن النفيسة مثل الذهب، والمقتنيات الأخرى مثل كريبتو كيتيز CryptoKitties.

ومثال آخر بارز على هذه الظاهرة هو فقاعة العملات البديلة المضاربة عام 2017. إذ استطاعت الفرق غير ذات الكفاءة الموجودة في المناطق غير محكمة التنظيم، مثل أوروبا الشرقية وجنوب شرق آسيا، جمع الملايين من خلال العروض الأولية للعملة (ICO) بمجرد إدراج البلوكتشين أو التحول إلى التوكنات على أساس من أفكارٍ بعيدة عن المتناول.

وبعد مشاهدة المكاسب التي بلغت عشرات الأضعاف بين ليلة وضحاها، بدلاً من تقييم القيمة المحتملة التي قد تصنعها هذه الشركات الناشئة، نظر المضاربون إلى “عامل الترويج” في العملات، أي إمكانية تقليبها سريعاً على المضاربين الآخرين.

هل البتكوين للحمقى؟

ولا يمكن إنكار أن شريحة كبيرة من الناس (الغالبية على الأرجح) يشاركون في البتكوين لأنهم يتوقعون جني الأرباح. وتساهم المضاربة بقدر كبير في التقلب الشديد في سعر البتكوين.

ومع ذلك، بعكس الخدع الهرمية، لا تتطلب البتكوين مستثمرين جدد للمحافظة على بقائها. وكما أوضح باحث البتكوين المرموق مجهول الهوية هاسو: “القيمة المتوقعة للمخطط الهرمي تتناقص كلما تأخرنا في دورة التبني. ولكن القيمة المتوقعة للسلعة الشبكية، مثل المال، ترتفع لأنها تصبح أكثر فائدة ويمتلكها مزيد من الناس”.

الشبكات تنمو باطراد

والفكرة وراء الشبكات هي أن قيمتها ترتفع باطراد مع عدد المستخدمين. ومن المعروف أن المبدأ مُدوَّن في قانون ميتكالف، والذي ينص على أن قيمة تكنولوجيات الاتصالات، مثل الإنترنت، وشبكات التواصل الاجتماعي، والبتكوين، تتناسب طردياً مع مربع عدد المستخدمين (العدد أس 2) على الشبكة.

ويمكن أن تخلق هذه التأثيرات حلقات تغذية رجعية إيجابية. وبانضمام المزيد من الناس إلى الشبكة يمكن خلق أثر سلوك القطيع، حيث يتسارع معدل تبني المستخدمين بارتفاع قيمة الشبكة.

وبالأساس، من الواضح أن البتكوين تستفيد من التأثيرات الشبكية. وبصفتها عملة، كلما ازداد عدد الناس الذين يعترفون بالبتكوين ويقبلونها كوسيلة مناقصة تصبح أكثر قيمة. وكلما ازداد التداول على البتكوين وازدادت سيولتها تصبح أكثر فائدة للتسويات الكبيرة التي تقدر بعدة ملايين من الدولارات.

البتكوين لها قيمة حقيقية

والفارق الكبير بين البتكوين والسلع الأخرى يعتمد على فكرة “السلعة الشبكية”. وبعكس المعادن النفيسة والمقتنيات، للبتكوين فائدة كامنة كوسيلة للتسوية ومخزن للقيمة.

وقد وصف تشارلي لي بإيجاز المشكلة التي تحلها البتكوين في مقابلة أجراها مع موقع كريبتو سليت CryptoSlate في سبتمبر/أيلول قائلاً: “اليوم، إذا أردت إرسال قدر كبير من المال إلى خارج البلاد فيجب عمل حوالة مالية، وتتراوح تكلفة الحوالة الواحدة ما بين 20 إلى 35 دولار، وتستغرق نصف يوم. وعليك تجاوز عقبات كثيرة لتنفيذ ذلك. ويمكن إخضاعها للمراقبة، وحتى من المحتمل إلغائها”.

ويتم إجراء معاملات على عملات البتكوين قيمتها عشرات المليارات من الدولارات كل شهر على شبكة البلوكتشين. وعلى مدار الأشهر الثلاث الماضية، يسرت البتكوين متوسط حجم مدفوعات شهرية قيمتها 23 مليار دولار.

وللأغراض المرجعية، يسرت فينمو Venmo متوسط 8 مليار دولار من حجم المدفوعات الكلي شهرياً في الربع الثاني من سنة 2019. ويبلغ متوسط حجم المدفوعات الكلي العابرة للحدود الخاصة بباي بال PayPal عشرة مليار دولار في الشهر، وهو أقل من نصف القيمة التي تم التعامل عليها بالبتكوين. ويبلغ رأس المال السوقي لباي بال 122 مليار دولار في مقابل 185 مليار دولار للبتكوين. (لاحظ أن هذه مقارنة على أساس غير متكافئ وتفيد فقط في وضع تصور للنطاق التي تعمل فيه البتكوين).

وبعكس باي بال، يستطيع الناس في الدول ذات الأنظمة المالية غير الجديرة بالثقة مثل فنزويلا، والأرجنتين، وتركيا استخدام البتكوين كمخزن للقيمة يصعب مصادرته. وقد اشتهرت باي بال بحيازة أو تأخير أموال العملاء والخضوع لأوامر الحكومات الاستبدادية. وليس هذا هو الحال مع البتكوين.

لا يفوت أوان التبني أبداً

واستطرد هاسو، بما أن البتكوين تستفيد من التأثيرات الشبكية فلا يوجد نقطة حيث يكون “قد فات أوان الشراء” أبداً. وخلافاً للخدع الهرمية حيث تتناقص القيمة للمستثمرين كلما تأخر انضمام الشخص، العكس صحيح بالنسبة للسلع الشبكية.

واختتم هاسو قائلاً: “لأن البتكوين تصبح أكثر فائدة كلما تأخرنا في دورة التبني، فلا وجود للنقطة حيث يمكن أن يخسر المشتري الهامشي من تبنيها”.

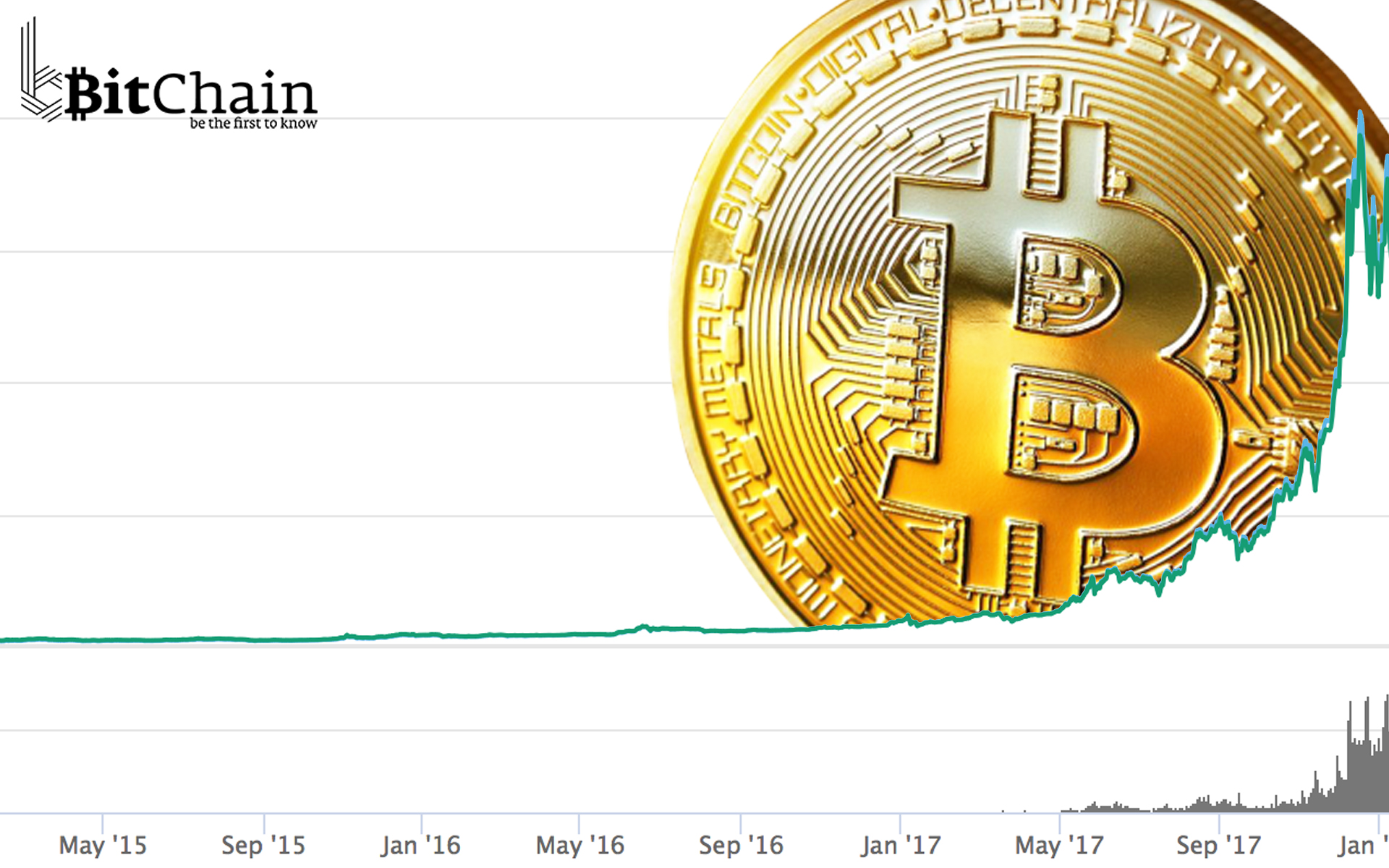

وعند النظر إلى التاريخ الإجمالي للبتكوين، نرى أن الغالبية العظمى من المستثمرين قد جنوا ربحاً من شراء العملة المشفرة. ويمكن ملاحظة ذلك عند تحليل السعر المحقق لكل عملة بتكوين، والذي يقيس متوسط سعر شراء البتكوين.

وفي الوقت الحالي، متوسط السعر الذي يدفعه المستثمرون مقابل البتكوين هو ما يقرب من 5,700 دولار لكل عملة. ويعني ذلك أن المستثمرين بصفة إجمالية ازداد استثمارهم في البتكوين بنسبة 82 بالمئة. وعند النظر في البيانات الأكثر دقة يكون الأمر واعداً بشكل أكبر.

ويحدد حساب “الأرباح على الخسائر” فئات الأسعار حيث اشترى الناس عملاتهم وما إذا كان الاستثمار مربحاً أم لا. وإذا كان سعر السوق الحالي أكبر من متوسط أساس التكلفة فالعنوان يحقق أرباحاً.

وحالياً، الغالبية الساحقة من العناوين، أي 80 بالمئة منها، ستحقق مكسباً إذا بيعت اليوم.

تكهن قطع مكافئ أم قيمة جوهرية؟

يخسر الناس المال مع البتكوين عندما تتجاوز التوقعات قصيرة المدى نمو الشبكة بسرعة. وفي الآونة الأخيرة، حدث ذلك في جنون السوق عام 2017، وعندها ارتفع سعر البتكوين من ألف دولار ليصل إلى ما يقرب من 20 ألف دولار بحلول نهاية العام. وهنا حيث تنطبق نظرية الأحمق الكبير. حينما اندفع الناس بالخوف من ضياع الفرصة FOMO إلى إغراق أنفسهم بالديون من خلال البطاقات الائتمانية والتداول على الهامش وبعدها وصل السوق إلى نهاية دورة إرتفاع الأسعار.

ولكن من المنظور الأساسي، كلما طال وجود البتكوين زاد عدد مستخدميها في التعاملات وأصبحت أكثر قيمة.

وبعكس السلع الأساسية، البنية التحتية حول العملة المشفرة الأصلية تتحسن بسرعة أيضاً. وسوف تتحسن طرق تخزين وإرسال البتكوين، وستصبح العملات الوسيطة سهل الوصول إليها على نحو أوسع نطاقاً، وترقيات الطبقة الثانية مثل شبكة لايتننغ Lightning ستساعد الشبكة على زيادة السعة.

دحض الانتقادات

والآن للإجابة على السؤال الأصلي، هل البتكوين خدعة بونزي؟ قال هاسو إن على المستثمرين المحتملين فقط سؤال أنفسهم ما إذا كان نظام البتكوين الناضج مفيداً فعلاً.

وإذا كانت الإجابة نعم، فليس هناك سبب لتوقع انهيار النظام إذا انضم المزيد من الناس (أو إذا توقف الناس عن الانضمام). والبتكوين كنظام سيصبح أكثر قيمة بمرور الوقت، وبالتالي، سيرتفع سعره كلما زاد عدد الناس الذين يقدرونه ويتبنونه.

وبالنظر إلى الصورة الكبيرة مازال الوقت مبكراً في منحنى تبني البتكوين. وبتسارع القيمة الشبكية للبتكوين على الأرجح سوف تتضح فائدتها أكثر فأكثر.

وخلافاً للقول المأثور القديم، على مدار تاريخ الشبكة أفضل ثاني وقت لتبني البتكوين كان منذ 10 سنوات. بل صدقاً، أفضل وقت لتبني التكنولوجيا هو الآن.

إخلاء المسؤولية: الآراء والتحليلات والأخبار الواردة لا تعكس رأي بت شين. لا ينبغي اعتبار أي من المعلومات التي تقرأها على موقع بت شين بمثابة نصيحة استثمارية، ولا تصادق بت شين على أي مشروع قد يتم ذكره أو ربطه في هذه المقالة. يجب اعتبار شراء وتداول العملات المشفرة نشاطًا عالي المخاطر. ويرجى بذل المجهود الواجب قبل اتخاذ أي إجراء يتعلق بالمحتوى المذكور ضمن هذا التقرير. لا تتحمل بت شين أي مسؤولية في حالة خسارة الأموال في تداول العملات المشفرة.